投資信託の種類や手数料について徹底解説!

投資信託とは、投資家から集めたお金をまとめて、プロのファンドマネージャー(投資信託の運用を行う専門家)が投資家に代わって運用をする金融商品です。

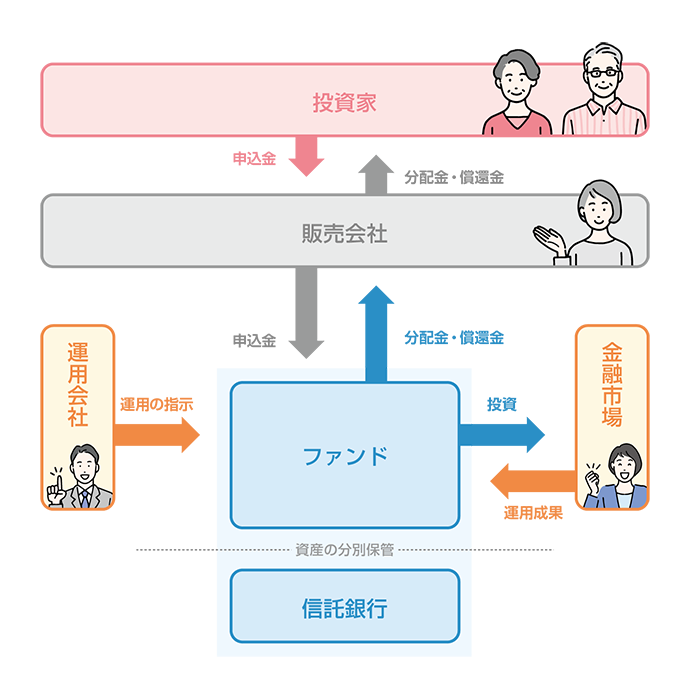

投資信託の仕組みは以下のようになります。

投資家となるお客さまは、販売会社である銀行や証券会社から投資信託を購入します。

販売会社となる銀行や証券会社の役割は、お客さまのご意向や投資経験に合った投資信託を紹介することや、投資信託の中身についてわかりやすく説明することです。

また、投資信託をご購入いただいた後のアフターフォローも販売会社の役割になります。

運用会社は、販売会社で集めたお金を運用する役割です。 実際に運用するファンドマネージャーの手腕によって投資信託の実績は決まります。

管理会社である信託銀行は、お客さまから集めたお金を管理する役割です。

投資信託で集められたお金は分別管理といって、信託銀行で管理されます。

分別管理をすることによって、販売会社や運用会社、そして管理会社である信託銀行が倒産しても、お客さまの資産の時価は保証される仕組みになっているのです。

投資信託は少ない金額から投資をすることができ、プロのファンドマネージャーが実際の運用をしてくれるので、大きな資金がなく投資に対する知識が豊富でない人でも、始めやすいことが特徴です。

また、株式投資などと違い、投資信託は1本で複数の資産に投資をしていることが一般的なので、投資信託を購入することによって分散投資をすることが可能です。

現在、日本には、13,000本を超える投資信託があります。

では、この投資信託にはどのような種類があるのでしょうか?

投資信託の種類とは?

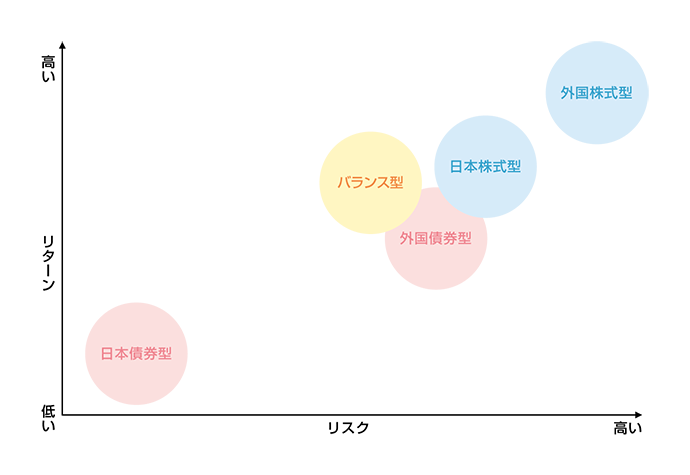

投資信託は投資対象により様々なタイプがあります。

株式に投資する投資信託もあれば、債券に投資する投資信託、不動産に投資する投資信託など様々な種類があることが特徴です。

また、株式・債券・不動産などにバランスよく投資する、バランス型の投資信託もあります。

一般的に、株式型の投資信託は値動きが大きいためリスクが高いといわれています。

一方、債券型の投資信託は値動きが少ないためその分リスクは少なくなりますが、大きな値上がりは株式投資信託ほど期待する事はできません。

また、日本国内の資産に投資するタイプの投資信託もあれば海外の資産に投資するタイプの投資信託もあります。

例えば、国内債券型の投資信託の場合、為替のリスクがありませんのでリスクは低いです。ただしその分大きな利益を望むことはできません。

一方、海外株式型の投資信託の場合、値動きの大きい株式に投資をして、さらに為替のリスクも取りますので、リスクは大きいですがその分大きな値上がりを期待することができます。

バランス型の投資信託は、株式や債券など値動きが違う資産に投資をしているので、株式や債券など単品で投資する投資信託よりも、基準価額の安定が期待できるのです。

このように、投資信託には様々なタイプがありますので、ご自身の投資目的に合った投資信託を選ぶことが非常に大切になります。

投資信託の分配金について

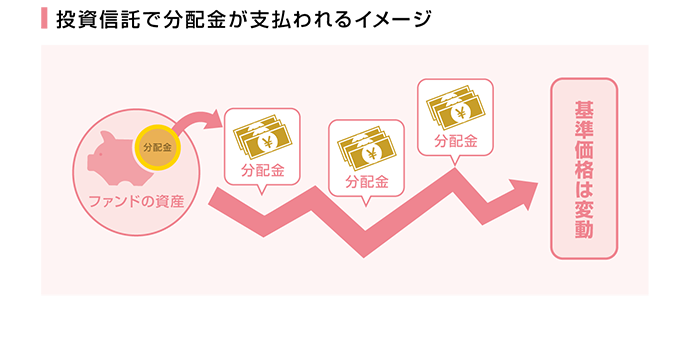

投資信託の中には、毎月や毎年など一定の期間に分配金を出す投資信託があります。

つい10年ほど前までは、この分配金が出る投資信託が非常に多かったのですが、分配金の仕組みについてしっかり理解することが重要です。

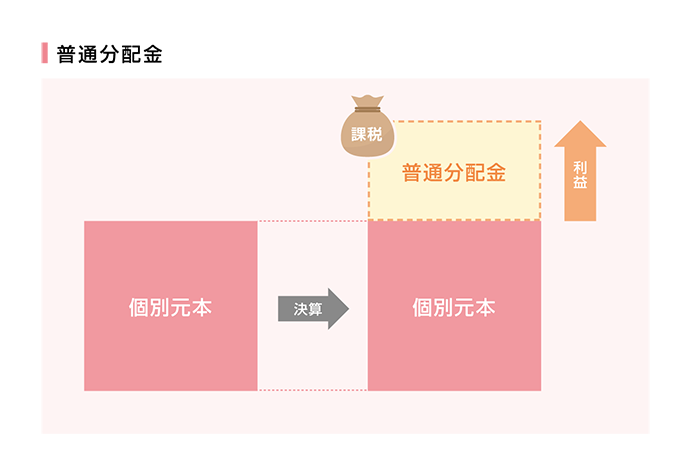

分配金と聞くと、利益が出ているので配当という形で分配金を出しているイメージがあるかもしれませんが、投資信託によっては利益が出てなくても分配金を出しているものもあります。

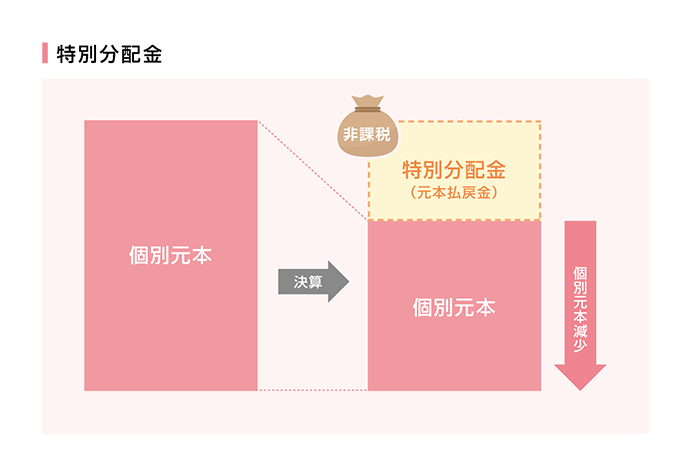

利益から出している分配金のことを普通分配金といい、利益から分配金を出しているので、課税されるのが特徴です。

一方、利益ではなく元本を取り崩して出す分配金のことを元本払戻金といいます。元本払戻金は自分の元本から分配金を出しているので税金は当然かかりません。

利益からしっかり分配金を出していれば良いですが、利益が出ていないのに分配金を出している投資信託を購入してしまうと、元本はどんどん減ってしまうので注意するようにしましょう。

最近は、分配金重視型の投資信託ではなく、分配金があまり出ない投資信託が主流になりました。

分配金を出すことによってお金が投資家に流れることになりますので、運用の効率が悪くなってしまうからです。

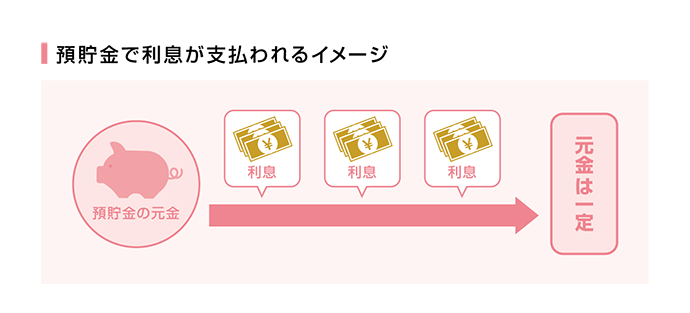

分配金は、よく預貯金の利息や株式の配当金と同じだと思われる方がいますが、預貯金の利息や株式の配当金とは異なるものになります。

預貯金の利息は、事前に決められた利率にもとづいて支払われますが、投資信託の分配金は運用成績によって異なります。

また、株式の配当金は、投資先の企業が利益を投資家に還元するものですが、投資信託の分配金は、運用状況に応じて運用会社から支払われるものです。

このように投資信託の分配金は、預貯金の利息や株式の配当金とは異なります。

また、分配金は、普通預金に入金することもできますし、分配金を再度投資信託の購入に回すことが可能です。

分配金を再度投資信託の購入に充てることを再投資といいます。

分配金を受け取ってしまうと、そのお金は運用に回されませんが、再投資することによってそのお金を運用に回すことができますので複利効果を得ることが可能です。

一般的には再投資をした方が運用の効率は良いといわれています。

手数料・税制について

この章では、投資信託の手数料や税制について説明をします。

手数料や税制については非常に重要な項目になりますので、しっかり理解していただければ幸いです。

投資信託の手数料は3つあります。

- 購入時お申込手数料

- 信託報酬

- 信託財産留保額

それぞれの手数料の特徴についてわかりやすく説明をします。

購入時お申込手数料

投資信託は購入するときに、購入時お申込手数料がかかる商品があります。

購入時お申込手数料は、投資信託の種類によってまちまちですが、一般的には0.5%程度から4%程度の商品が多いです。

購入時お申込手数料は、同じ投資信託でも販売会社である証券会社や銀行によって異なることがあります。

信託報酬

信託報酬とは、投資信託を保有している間にかかるランニングコストです。信託報酬は購入する販売会社によって違いはありません。

一般的には、インデックスファンドの信託報酬は低い傾向にあり、アクティブファンドの信託報酬は高い傾向にあります。

信託報酬は、毎営業日更新される基準価額に組み込まれているので目に見えづらい手数料ですが、投資信託を保有している期間はずっとかかる手数料になりますので、信託報酬にも注目するようにしましょう。

信託財産留保額

信託財産留保額とは、投資信託を解約するときにかかる手数料です。

信託財産留保額は、かからない投資信託が多いですが、一部の投資信託は信託財産留保額がかかりますので、投資信託を購入する際は信託財産留保額にも注目してください。

税制について ~損益通算と繰越控除~

次に、税制について説明します。投資信託は利益に対して20.315%の税金がかかるので、仮に100万円の利益が出た場合203,150円の税金がかかる計算です。

損失が出た場合は損益通算や繰越控除を使うことができます。

損益通算とは、利益と損失をぶつけることができる制度です。

例えばAファンドで100万円の利益が出て、Bファンドで50万円の損失が出た場合、利益と損失をぶつけることができますので、100万円-50万円=50万円に対して20.315%の税金がかかります。

同じ証券会社や銀行で特定口座を利用している場合は自動的に計算してくれますが、違う証券会社や銀行の投資信託の損益通算をしたい場合や一般口座の場合は確定申告する必要がありますので注意してください。

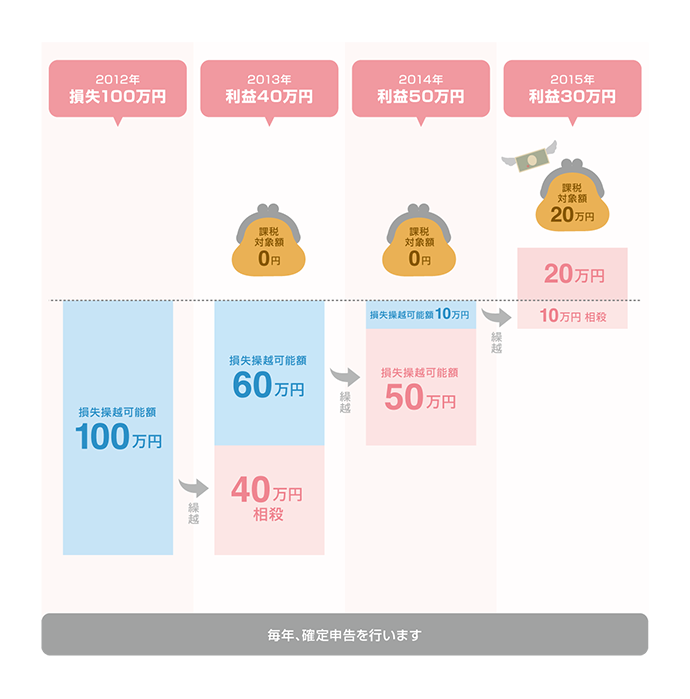

繰越控除とは、3年間損失を繰り越すことができる制度です。

例えば、1年目に損失が出て繰越控除をした場合3年間損失を繰り越すことができますので、2年目や3年目に利益が出た場合、税金を減らすことができます。

繰越控除を使うには確定申告が必要になりますのでこちらも注意してください。

投資信託の種類や手数料についてご紹介していきましたが、いかがだったでしょうか?

投資信託の運用には手数料がかかるほか、利益に応じて所定の税金が課せられます。

手数料や税金などのコストは、手元に残る利益に影響するため、しっかり確認しましょう。

ただし、コストが低ければ良いとは一概に言えません。投資信託を選ぶ際には、これまでの運用実績も重要なポイントです。

千葉興業銀行では、様々な種類の投資信託商品を取り揃えております。お客さまに最適なプランを一緒に考え、サポートさせていただきますので、ぜひお気軽にご相談ください。

株式会社 千葉興業銀行 登録金融機関:関東財務局長(登金)第40号 加入協会名:日本証券業協会

2021年8月10日現在