リボ(リボルビング)払いとは?仕組みや支払方式・注意点を紹介

リボ払いとは、クレジットカードなどの支払いを、毎月の利用金額に関係なく一定にできる仕組みのことです。

リボ払いを適切に活用することで家計管理がしやすくなったり、急な出費に対応できたりといったメリットがあります。

一方で、手数料が割高であることや、返済期間が長くなりやすいなどの注意点も存在します。

この記事では、リボ払いの仕組みや活用のメリット、注意点などを解説します。ぜひ参考にしてください。

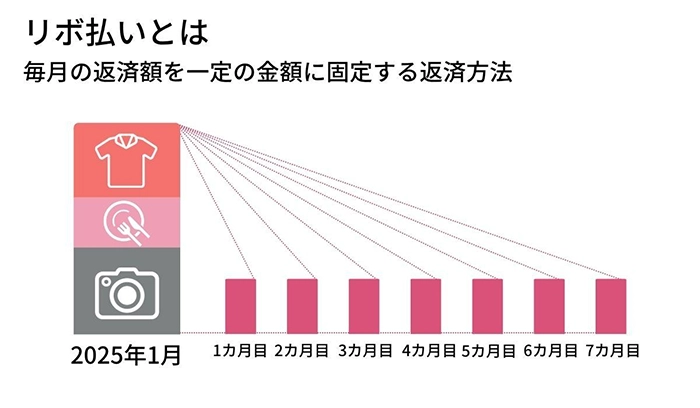

リボ(リボルビング)払いの仕組みとは

リボ払いとは「リボルビング払い」の略称であり、クレジットカードで決済する場合に選択可能な支払方法の1つです。利用金額の大小にかかわらず、毎月の支払額を一定金額に設定することができます。

高額な買い物をしたときや、急な出費が重なり普段よりも利用額が増えた際にリボ払いを活用すれば、毎月の支払金額を抑えることができます。

リボ払いは、あらかじめ指定することも、購入後に変更することも可能です。

リボ(リボルビング)払いの主な支払方式

リボ払いの主な支払方式は、以下の3つです。

- 定額方式

- 定率方式

- 残高スライド方式

どの支払方式を採用しているかは、クレジットカード会社によって異なります。支払方式によって支払回数や支払総額が変わるため、違いを理解しておくことが大切です。

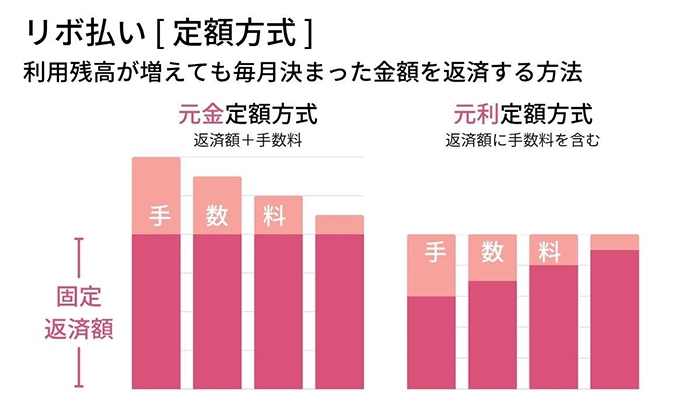

定額方式

定額方式は、利用残高が増えても毎月決まった金額を支払う方式です。支払額が固定されるため、家計負担が少なく管理しやすいことが特徴です。定額方式には、「元金定額方式」と「元利定額方式」の2つがあります。

元金定額方式は、毎月一定の元金に加え、その時点の利用残高に応じた手数料を支払う方式です。元金が返済によって減るにつれて手数料も少なくなるため、結果的に毎月の総支払額も徐々に減っていきます。

これに対して元利定額方式とは、毎月の一定の支払額に手数料が含まれた支払方式のことです。利用残高が減るにつれて毎月の支払金額に占める手数料の比率が下がっていきます。

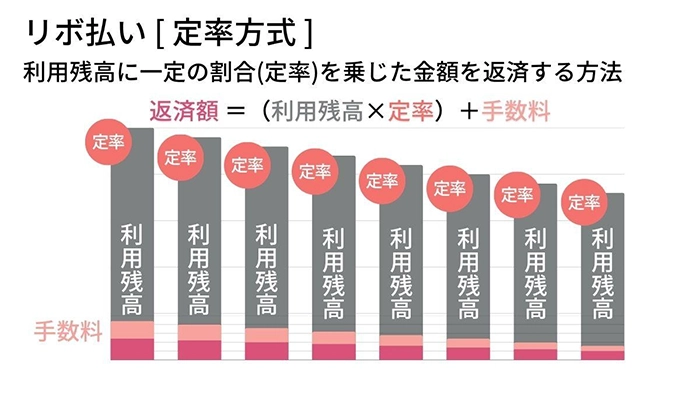

定率方式

定率方式とは、利用残高に一定の割合(定率)を乗じた金額を支払っていく方法のことです。

例えば、利用残高が100万円で割合が3%の場合、初月に支払う金額は「30,000円(100万円×3%)+手数料」です。次月は「29,100円(97万円×3%)+手数料」を支払います。

利用残高が減るとその分毎月の支払額も減っていきます。ただし、割合(定率)が低いと元金が減るペースが遅くなり、支払回数や支払総額が増えるため、注意が必要です。

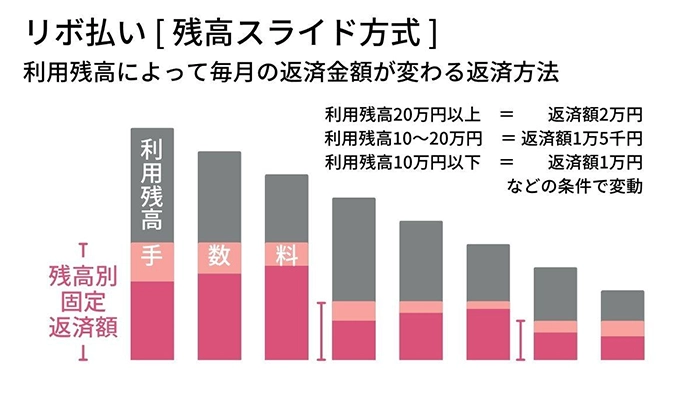

残高スライド方式

残高スライド方式とは、利用残高によって毎月の支払金額が変わる返済方法のことです。

「利用残高が10万円以下なら1万円、10万円超20万円以下なら1万5,000円、20万円超30万円以下なら2万円」などの条件をあらかじめ決めておき、毎月の利用残高の増減にともなって支払金額が変動します。

支払金額の設定条件は利用しているクレジットカード会社によって異なるため、事前の確認が必要です。

利用残高が多いと毎月の支払金額が増えるため、無理のない返済計画を立てることが重要です。

リボ(リボルビング)払いと他の支払方法との違い

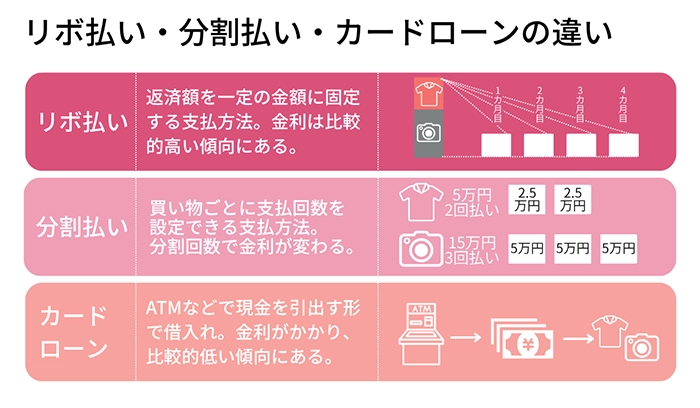

リボ払いのほかにも支払方法はいくつかあります。

以下では、クレジットカードの分割払いとカードローンについてリボ払いと比較しながら説明します。

リボ(リボルビング)払いと分割払いの違い

リボ払いも分割払いもクレジットカードを利用した支払方法ですが、支払回数の決め方や返済期間の仕組みが異なります。

分割払いは商品を購入するごとに支払回数を指定し、その支払回数に応じて月々の支払金額が決まります。

例えば、6万円の商品を購入して3回払いを選択した場合、分割した利用代金の2万円に手数料を加算して合計3回支払う仕組みになります。

分割払いは買い物の都度、返済回数・期間が確定するため、計画的に返済が進む点がメリットです。

ただし、買い物の頻度が高かったり、高額な商品を分割払いで複数買ったりしてしまうと、毎月の返済額が大きくなってしまいます。分割払いを選択する際には上記の点に留意してください。

カードローンとリボ払いの違い

カードローンとリボ払いでは、利用方法が異なります。

リボ払いはクレジットカードの支払方法の1つですので、クレジットカードの加盟店であればどこでも使えます。

カードローンとは、銀行や消費者金融などの金融機関が提供する融資サービスです。専用のローンカードを使用して、ATMなどで現金を借入れすることができます。

そのため、商品やサービスを購入する場合には、事前に現金を引き出しておく必要があります。

リボ(リボルビング)払いのメリット

リボ払いには、毎月の支払金額を一定にできること以外にも、いくつかのメリットがあります。主なメリットは、以下の3つです。

- 月々の支払金額を一定にできる

- 資金がない・少なくても高額な買い物ができる

- 繰上返済や一括返済ができる

それぞれについて詳しく解説します。

月々の支払金額を一定にできる

リボ払いの大きなメリットは、月々の支払金額を一定にできる点です。

通常のクレジットカード払いの場合、使った分だけ月の支払額は変わります。しかし、リボ払いであれば、自身で事前に選択した一定額を毎月支払うことができます。カードを使いすぎた月でも、引き落とし額が大きくなることはありません。

リボ払いを上手に活用することができれば、返済計画や貯蓄計画を立てやすくなるでしょう。

資金がない・少なくても高額な買い物ができる

仮に手元の資金が少なくても、リボ払いを利用すると高額な買い物をすることが可能です。

「高額だけど、どうしても購入したい」というとき、通常のクレジットカード払いだと、翌月の家賃や生活費を圧迫してしまう可能性があります。しかし、リボ払いであれば、その問題を解決することができます。

毎月の支払金額も、各クレジットカード会社が定めている最低支払金額を満たしてさえいれば調整可能なため、家計の収支状況に合わせて返済計画を立てることができます。

繰上返済や一括返済ができる

お金に余裕のある月に繰上返済や一括返済が可能なことも、リボ払いのメリットです。

例えば、ボーナス月などの普段より収入が多い月にまとめて返済すれば、その分利用残高が減るため、返済期間の短縮につながります。短い期間で返済できると、手数料の総額を抑えることが可能です。

繰上返済の具体的な方法には、口座引き落としや銀行振込み、金融機関のATM払いなどがあり、自分の都合のよい方法で返済することが可能です。

リボ(リボルビング)払いのデメリット

リボ払いを利用するにあたっては、デメリットを十分に理解することも大切です。

主なデメリットは、以下の2つです。

- 手数料が割高である

- 支払いが長期化する

それぞれについて詳しく解説します。

手数料が割高である

リボ払いの手数料率は年15.0~18.0%程度であり、銀行などが取り扱っているローンの金利に比べると高めに設定されていることが一般的です。

リボ払いは、返済期間が長引くほど手数料の総額が増えます。また、追加で買い物をすると利用残高が増加し、返済が進みにくくなります。その結果、常に返済に追われる形でリボ払いを続けてしまうというケースもあります。

定期的に利用残高や返済状況を確認して、計画的に利用することが重要です。

支払いが長期化する

リボ払いを選ぶと、利用金額によっては返済期間が長期化するおそれがあります。分割払いのようにあらかじめ回数を決めて支払う方法と比較して、支払い完了までの期間を把握しづらい傾向があるためです。

また、利用残高に対してリボ払いで設定した毎月の支払金額が少なすぎると、支払い完了までの期間が長くなり、手数料の負担額が大きくなります。

リボ払いの利用中に新たにリボ払いで買い物をする際は、現在の利用残高に加えて返済期間がどのくらい延びるのか把握しておくことが大切です。

リボ(リボルビング)払いを利用する上での注意点

リボ払いを上手に活用して家計管理するためには、以下の注意点を理解しておく必要があります。

- どの支払方式を使っているのか

- 手数料はどれくらいか

- 利用可能額(限度額)はいくらか

- リボ払いによって最終的にどれくらい支払うことになるのか

それぞれについて詳しく解説します。

どの支払方式を使っているのか

先述したように、リボ払いには「定額方式」「定率方式」「残高スライド方式」の3つの支払方式があり、どの方式を利用するかによって月々の支払金額や支払総額が異なります。そのため、申込み前に支払方式を確認し、仕組みをよく理解することが大切です。

また、毎月の最低支払金額も、クレジットカード会社や利用金額に応じて変わります。選択できる支払方式や最低支払金額は、各クレジットカード会社のWebサイトや会員規約で必ず確認しましょう。

手数料はどれくらいか

リボ払いは、利用残高に一定の割合を乗じた手数料がかかるため、申込みをする際やカード利用時に手数料の確認が必要です。

手数料の計算式は「手数料=利用残高×手数料率÷365日×利用日数」です。

例えば、手数料率が年15.0%のクレジットカードで利用残高50万円のリボ払いを30日間利用した場合、計算式は「50万円×15.0%÷365日×30日間」となり、手数料は6,164円かかることがわかります。

毎月の支払金額を少なく設定すると、利用残高の減少ペースが遅く返済期間が長期化し、その分手数料の総額も増えてしまいます。上記の条件で毎月1万円ずつ(手数料は除く)支払った場合、完済時までの支払総額は65万3,011円、そのうち手数料部分は15万3,011円です。

リボ払いのシミュレーションサイトなどを活用し、実際にどのくらいの手数料が発生するのか確認しておくとよいでしょう。

利用可能額(限度額)はいくらか

リボ払いには、利用可能額(限度額)があらかじめ設定されています。この限度額は利用者ごとに異なるため、クレジットカード発行時の同封書類や、カード会社の公式サイト・会員専用ページなどで確認しておきましょう。

利用可能額を超えてしまうと、超えた金額分は翌月の引き落とし日に一括で支払わなければなりません。そのため、限度額を意識しながら利用することが大切です。

また、利用状況によっては、クレジットカード自体が利用停止になるリスクがあります。

リボ払いによって最終的にどれくらい支払うことになるのか

返済額が毎月一定であるリボ払いでは、利用金額に対して手数料をどのくらい支払っているのか気づきにくい側面があります。

毎月決まった金額が引き落とされるため、利用明細を確認する必要性を感じないという方もいると思います。しかし、手数料をどれだけ支払っているのかを把握せずにいると、使いすぎてしまうこともあるでしょう。

結果として、返済期間が長期化し、元金よりも多くの金額を支払うおそれがあります。毎月の利用明細を必ず確認し、利用残高や手数料、残りの返済期間などを把握しましょう。

リボ(リボルビング)払いは注意点を理解したうえで活用しよう

ここまで紹介してきたように、リボ払いは利便性が高い支払方法である一方で、返済期間が長くなりやすいことや、それに伴う手数料負担の増加など、注意点も存在します。

支払い負担を軽減する手段としては、カードローンへの借換えも1つの選択肢です。

特に銀行系のカードローンの金利は年2.0~14.0%程度に設定されていることが一般的であり、リボ払いの手数料率(年15.0~18.0%)よりも手数料部分の支払い負担を抑えられる可能性があります。

複数のクレジットカード会社でリボ払いを利用している場合は、1つのカードローンにまとめることで返済管理が楽になるメリットもあります。

カードローンならちば興銀!

千葉興業銀行の「ちば興銀カードローン」は、最大1,000万円まで借入れでき、全国のコンビニATMと提携しているため便利にご利用いただけます。

WEB完結でご来店いただくことなくお手続きができ、申込後のキャンセルも可能ですので、まずはお気軽にお申し込みください。

水野 崇(みずの たかし)

水野総合FP事務所代表。東京理科大学理学部応用数学科卒業。

相談、執筆・監修、講演・講師、取材協力、メディア出演など多方面で活動している。

学校法人専門学校東京ビジネス・アカデミー非常勤講師。

テレビ朝日「グッド!モーニング」、BSテレ東「マネーのまなび」などに出演。

NHK土曜ドラマ「3000万」の家計監修を担当。

<資格>1級ファイナンシャル・プランニング技能士、CFP認定者、宅地建物取引士、証券外務員1種 など

2025年10月28日更新