【2025年最新版】リフォーム減税制度や確定申告書類を徹底解説!

近年、マイホームのリフォームを検討する方が多くなっています。「うちもそろそろ」と考えた際に、気になるのは資金面ではないでしょうか。減税制度を利用することができれば、控除を受けることによって支払ったお金の一部が戻ってくる可能性があります。

そこで今回は、リフォームの際に活用できる減税制度を徹底解説します。ぜひ最後までご覧ください。

- ※2025年4月時点の情報です。今後の法改正等に伴い変更される場合があります。

- ※掲載している情報は、リフォーム後の居住開始日が2024(令和6)年4月1日以降のものとなります。それ以前に居住開始している場合、一部の要件等が異なりますのでご注意ください。

リフォームで減税できる税金の種類・対象の工事

リフォームでは以下の5種類の税金を軽減できる可能性があります。

- 所得税

- 固定資産税

- 贈与税

- 登録免許税

- 不動産取得税

リフォーム工事にもさまざまな種類があります。減税制度とリフォームの種類による減税の可否は次の通りです。

| 項目 | 所得税の控除 | 固定資産税の減額 | 贈与税の非課税措置 | 登録免許税の特例措置 | 不動産取得税の特例措置 | |

|---|---|---|---|---|---|---|

| リフォーム促進税制 | 住宅ローン減税 | |||||

| 耐震 | ○ | ○ | ○ | ○ | ○ | ○ |

| バリアフリー | ○ | ○ | ○ | ○ | ○ | ○ |

| 省エネ | ○ | ○ | ○ | ○ | ○ | ○ |

| 長期優良住宅化 | ○ | △ | ○ | △ | △ | △ |

| 同居対応 | ○ | △ | ― | △ | △ | △ |

| 上記以外の増改築等工事 | ― | ○ | ― | ○ | ○ | ○ |

- ※△の項目については、工事内容によって対象となる場合があります。

- ※―の項目については、基本的に減税制度の対象ではありません。

表の通り、耐震・バリアフリー・省エネに関するリフォームは、要件を満たせば5種類の税金を減額することが可能です。一方で、同居対応・長期優良住宅化は工事内容によっては該当しない場合もあります。

なお、2024年12月に示された「令和7年度税制改正の大綱」によると、リフォーム減税に関する昨年度からの大きな改正点はありませんでした。

それでは、税金ごとの減税制度について見ていきましょう。

国土交通省「令和7年度税制改正概要」

リフォームの減税要件|所得税の場合

まず所得税の減額について説明します。会社員の方は基本的に会社が所得税を源泉徴収しているため、日ごろから所得税を意識することは少ないかもしれません。

しかし、リフォームの際に利用可能な減税措置がありますので、要件を満たす場合は積極的に活用しましょう。所得税の減税措置には、住宅ローン減税と以下6つのリフォーム工事が該当します。

それぞれ詳しく見ていきましょう。

住宅ローン減税

住宅ローン減税(住宅ローン控除)は、住宅ローンで新築・中古住宅を取得した場合に限らず、リフォームの際に住宅ローンやリフォームローンを組む場合でも利用できる制度です。

2022年度の税制改正により、リフォームに対する住宅ローン減税は、控除率が1%から0.7%に引き下げられましたが、控除期間は10年のまま変更されていません。

| 居住年 | 借入限度額 | 控除率 | 控除期間 | 最大控除額 |

|---|---|---|---|---|

| 2022~2025年 | 2,000万円 | 0.7% | 10年 | 140万円 |

リフォームで住宅ローン減税を受ける場合の控除額は「年末時点のローン残高×0.7%」で計算されます。年間控除額の上限は14万円、10年間で最大140万円の控除が受けられます。

耐震リフォーム

耐震リフォームは、リフォーム促進税制の1つで、現行の耐震基準に適合するよう住宅を改修した場合に、所得税の控除を受けられる制度です。

| 対象工事 | 限度額 | 控除率 | 控除期間 |

|---|---|---|---|

| 耐震改修 | 250万円 | 10% | 1年 |

主な減税要件は次の通りです。

- 耐震リフォームを行う方が所有し居住する住宅

- 1981年5月31日以前に建築された住宅

- 現行の耐震基準に適合するよう改修すること

- 耐震工事が2025年12月31日までに完了していること

- 合計所得金額が2,000万円以下であること

要件を満たすと、工事費用の10%が所得税から控除されます。

国土交通省「耐震改修に係る所得税額の特別控除」

バリアフリーリフォーム

「車いすを利用しやすくするための通路拡張」「入浴や介助のための浴室改良」などのバリアフリーリフォームをした場合に、所得税の控除を受けられる制度です。

| 対象工事 | 限度額 | 控除率 | 控除期間 |

|---|---|---|---|

| バリアフリー改修 | 200万円 | 10% | 1年 |

主な減税要件は次の通りです。

- バリアフリーリフォームを行う方が所有し居住する住宅

- 減税申請者が、次のいずれかに該当する方であること

- (a)50歳以上

- (b)要介護認定又は要支援認定を受けている

- (c)障がいを持っている

- (d)上記(b)、(c)又は65歳以上のいずれかに該当する親族と同居している

- バリアフリー改修工事が2025年12月31日までに完了していること

- 合計所得金額が2,000万円以下であること

これ以外にも様々な要件があります。

国土交通省「バリアフリー改修に係る所得税額の特別控除」

省エネリフォーム

省エネリフォームは、断熱改修などの省エネに役立つリフォームを対象としています。

| 対象工事 | 限度額 | 控除率 | 控除期間 |

|---|---|---|---|

| 省エネ改修 | 250万円 | 10% | 1年 |

主な減税要件は次の通りです。

- 省エネリフォームを行う方が所有し居住する住宅

- 省エネ改修後の断熱部位が、いずれも平成28年(2016年)基準を新たに満たしていること

- 省エネ改修工事の標準的な工事費用相当額から補助金等を差し引いた額が、50万円を超えていること

- 家屋の引渡し又は工事完了から6ヶ月以内に居住すること

- 合計所得金額が2,000万円以下であること

なお、省エネリフォーム減税の対象となる工事はさまざまですが、窓の断熱改修は必須となります。

また、太陽光発電設備のリフォームも追加で行う場合、限度額は350万円となります。

国土交通省「省エネ改修に係る所得税額の特別控除」

長期優良住宅化リフォーム

長期優良住宅化リフォームは、建物の耐久性を高めるためのリフォームを対象としています。

| 対象工事 | 限度額 | 控除率 | 控除期間 |

|---|---|---|---|

| 長期優良住宅化改修 | 250万円 | 10% | 1年 |

主な減税要件は次の通りです。

- 増改築による長期優良住宅の認定を受けていること

- 耐久性向上改修工事と省エネ改修工事の標準的な工事費用相当額から補助金等を差し引いた額が、50万円を超えていること

- 合計所得金額が2,000万円以下であること

耐震改修工事又は省エネ改修工事もしくはその両方と併せて行う必要があります。長期優良住宅化リフォーム単独では、減税措置を受けられないため注意しましょう。

国土交通省「長期優良住宅化改修に係る所得税額の特別控除」

同居対応リフォーム

同居対応リフォームでは、複数世代の世帯の同居を前提にキッチンや浴室、トイレなどを増設するリフォームが対象となります。

| 対象工事 | 限度額 | 控除率 | 控除期間 |

|---|---|---|---|

| 同居対応化改修 | 250万円 | 10% | 1年 |

主な減税要件は次の通りです。

- 同居対応化リフォームを行う方が所有し居住する住宅

- 同居対応改修工事の標準的な工事費用相当額から補助金等を差し引いた額が、50万円を超えていること

- 家屋の引渡し又は工事完了から6ヶ月以内に居住すること

- 合計所得金額が2,000万円以下であること

リフォーム内容により適用可能な制度は異なるため、事前に確認しましょう。

国土交通省「同居対応改修に係る所得税額の特別控除」

子育て対応リフォーム

子育て対応リフォームとは、住宅内における子どもの事故を防止するための工事や収納設備を増設する工事など、子育てに関するリフォームが対象となります。

| 対象工事 | 限度額 | 控除率 | 控除期間 |

|---|---|---|---|

| 子育て対応リフォーム | 250万円 | 10% | 1年 |

子育て対応リフォームは2024年末までの減税制度でしたが、令和7年度税制改正大綱において1年の延長が決まり、2025年12月31日までに期限が延長されました。

ただし、関係税制法が成立することが前提となる延長のため、最新の情報を確認することが大切です。

国土交通省「リフォーム促進税制(子育て対応リフォーム)ご利用ガイドブック」

一般社団法人住宅リフォーム推進協議会「[概要] 所得税の控除 ②リフォーム促進税制」

一般社団法人住宅リフォーム推進協議会「住宅リフォームの減税制度の手引き」

国土交通省「住宅のリフォームに係る税の特例措置」

リフォームの減税要件|固定資産税の場合

リフォームで固定資産税を減額できるケースもあります。対象となる工事は4種類あり、軽減額は工事の種類によって異なります。

減税期間は1年間で、工事完了後3カ月以内に申告をしなければいけません。また、2026年3月31日までに改修工事が終了していることも必要です。

家屋面積の制限や他の減税と併用ができるものとできないものがあるため、事前に確認しておくとよいでしょう。

耐震リフォーム

耐震リフォームは、現行の耐震基準に適合するためのリフォームです。

| 対象工事 | 減額割合 |

|---|---|

| 耐震改修 | 固定資産税の2分の1(120㎡まで) |

対象の工事費が税込50万円超、1982年1月1日以前から存在する家屋であることなどが条件です。

国土交通省「耐震改修に係る固定資産税の減額措置」

バリアフリーリフォーム

バリアフリーリフォームは工事内容だけでなく、65歳以上、要介護または要支援の認定を受けている方が居住しているなど、申請者についての要件があります。

| 対象工事 | 減額割合 |

|---|---|

| バリアフリー改修 | 固定資産税の3分の1(120㎡まで) |

なお、補助金などの額を差し引いたあとの工事費用が50万円を超えないと適用とならないため注意が必要です。

国土交通省「バリアフリー改修に係る固定資産税の減額措置」

省エネリフォーム

省エネリフォームの対象となる工事には、給湯器やエアコンを高性能なものに変えるものや、建物自体に手を加え冷暖房効果を高めエネルギー消費を抑えるもの、太陽光発電設備を設置してエネルギーをつくりだすものなどが挙げられます。

なお、これらの工事とあわせて、窓の断熱改修工事が必須要件です。

| 対象工事 | 減額割合 |

|---|---|

| 省エネ改修 | 固定資産税の3分の1(120㎡まで) |

金額の要件としては、補助金などを差し引いた工事費が税込60万円を超える改修でなければいけません。太陽光発電設備やエアコン、給湯器などの設置には個別の金額要件があるため、具体的な費用を事前に確認しておきましょう。

国土交通省「省エネ改修に係る固定資産税の減額措置」

長期優良住宅化リフォーム

耐震改修または省エネ改修を行い、あわせて長期優良住宅の認定を受けると、固定資産税が減額されます。

| 対象工事 | 減額割合 |

|---|---|

| 長期優良住宅化 | 固定資産税の3分の2(120㎡まで) |

認定を受けるには、建物の状態を確認するためのインスペクション(住宅診断)の実施が必須です。インスペクション費用も補助金の対象となるため、費用負担を抑えられます。

また、長期優良住宅化については減税制度だけでなく「長期優良住宅化リフォーム推進事業」などの補助金制度も充実しています。

国土交通省「長期優良住宅化改修に係る固定資産税の減額措置」

リフォームの減税要件|贈与税の場合

所得税や固定資産税だけでなく、贈与税についても非課税措置による優遇を受けられる場合があります。

満18歳以上の個人が、親や祖父母からリフォームにかかる資金を贈与により受けた場合に、一定金額まで贈与税が非課税となります。

| 期間 | 2026年12月31日まで |

|---|---|

| 非課税枠の上限額 |

|

| 床面積要件 | 50㎡以上 |

資金を受け取った子や孫の合計所得金額が1,000万円以下の場合、40㎡以上50㎡未満の住宅にも適用されます。

リフォームの減税要件|登録免許税の場合

「自分がこの家を所有している」ということを示すために、法務局の登記簿に記録する手続きを登記といい、登録免許税とはこの登記の際にかかる税金を指します。

住宅性能の一定の向上を図るための改修工事が行われた既存住宅を購入し、居住した場合には、家屋の所有権移転登記に対する登録免許税の税率が0.3%から0.1%に軽減されます。

ただし、対象となる工事費用の総額が300万円または家屋の譲渡対価の20%以上に相当することが条件です。また、工事費用が一定の水準を満たさなければなりません。

リフォームの減税要件|不動産取得税の場合

不動産を取得した際に、「不動産取得税」が課税されます。その税金を、取得後にリフォームを行うことで、4%から3%に減税できる可能性があります。

1981年12月31日以前に新築された住宅であり、取得後6カ月以内に耐震改修工事を実施し、耐震基準適合証明書を取得することなどが要件です。

リフォーム減税利用時の確定申告の必要書類

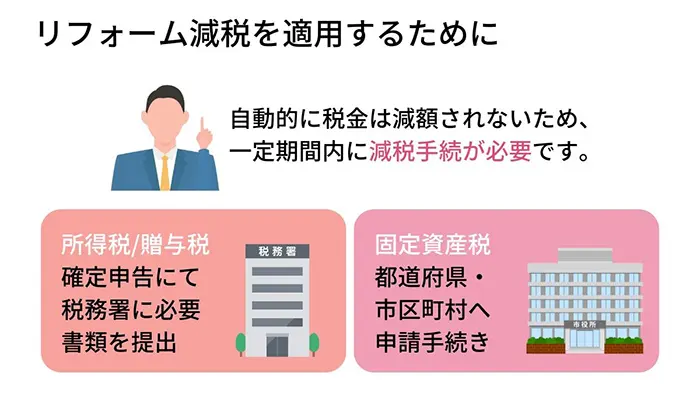

減税の対象となるリフォームを行ったとしても、自動的に税金が減額されるわけではありません。一定期間内に必要な手続きを行う必要があります。

まず、所得税と贈与税の減税を受けるためには確定申告が必要です。確定申告の際は、税務署に必要書類を提出することになります。一方で、固定資産税の減税手続きは都道府県・市区町村への申請が必要となります。

確定申告に必要となる書類の概略は以下の通りです。ここでは参考までに耐震リフォームの減税を申請するために必要となる書類をご紹介します。リフォーム業者と打ち合わせをしつつ準備していきましょう。

一般社団法人住宅リフォーム推進協議会「住宅リフォームの減税制度の手引き」

耐震リフォーム

【所得税の場合】

- 確定申告書

- 住宅特定改修特別税額控除の計算明細書

- 増改築等工事証明書(発行者の建築士の免許証の写し又は免許証明書を添付)

住宅耐震改修証明書(地方公共団体の長が証明する場合)のいずれか - 工事完了後の家屋の登記事項証明書

- 補助金等の額が明らかな書類(補助金等を受けている場合)

- 源泉徴収票(給与所得者の場合)

【固定資産税の場合】

- 固定資産税減額申告書

- 耐震リフォームの費用の額が確認できる書類(耐震改修費用が50万円超であることを証明する書類)

- 増改築等工事証明書(発行者の建築士の免許証の写し又は免許証明書を添付)

住宅耐震改修証明書(地方公共団体の長が証明する場合)

リフォーム後に交付された住宅性能評価書の写し(交付のある場合に限る)のいずれか

リフォームの減税は併用できる?

所得税と固定資産税の減税制度は併用が可能です。しかし、同じ税に対する減税制度の場合、組み合わせによっては併用できないこともあります。

所得税に関する併用は以下の表の通りです。

| 所得税 | |||||||||

|---|---|---|---|---|---|---|---|---|---|

| リフォーム促進税制 | 住宅ローン減税 | ||||||||

| 耐震 | バリアフリー | 省エネ | 同居対応 | 長期優良住宅化 | 子育て対応 | ||||

| 所得税 | リフォーム促進税制 | 耐震 | ― | ○ | ○ | ○ | × | ○ | ○ |

| バリアフリー | ○ | ― | ○ | ○ | ○ | ○ | × | ||

| 省エネ | ○ | ○ | ― | ○ | × | ○ | × | ||

| 同居対応 | ○ | ○ | ○ | ― | ○ | ○ | × | ||

| 長期優良住宅化 | × | ○ | × | ○ | ― | ○ | × | ||

| 子育て対応 | ○ | ○ | ○ | ○ | ○ | ― | × | ||

| 住宅ローン控除 | ○ | × | × | × | × | × | ― | ||

固定資産税に関する併用は以下の表の通りです。

| 固定資産税 | |||||

|---|---|---|---|---|---|

| 耐震 | バリアフリー | 省エネ | 長期優良住宅化 | ||

| 固定資産税 | 耐震 | ― | × | × | × |

| バリアフリー | × | ― | ○ | × | |

| 省エネ | × | ○ | ― | × | |

| 長期優良住宅化 | × | × | × | ― | |

所得税の耐震と長期優良住宅化、同居対応と住宅ローン減税など併用できないものが多くあります。

減税制度を最大限活用しようとする場合、事前に工事内容や併用の可否を確認しましょう。

一般社団法人住宅リフォーム推進協議会「住宅リフォームの減税制度の手引き」

上手にリフォームの減税制度を利用しよう

本記事では、リフォームの際に活用できる減税制度を徹底解説しました。税金は身近なものですが、リフォームを経験することはそう多くはありません。

リフォームの減税制度にはさまざまな種類があり、適用条件や必要書類が異なるため難しいと感じる方もいらっしゃるでしょう。

疑問に感じることがあれば、この記事を改めて確認してみていただければ幸いです。また、国土交通省が監修する、改修工事フローチャートの活用もおすすめです。

リフォームには高額な支払いがつきものですので、ぜひ減税制度を活用してお得に快適な住環境を手に入れましょう。

リフォームローンならちば興銀

せっかくリフォームを行うなら、減税などの制度を最大限活用して賢く行いたいものです。制度の活用が難しい場合や自己資金だけでは工事代金を賄いきれない場合などにはリフォームローンの活用を検討しましょう。リフォームローンのご相談はぜひちば興銀にお寄せください。

- 住宅の増改築だけではなく、生活周りを快適にするシステムキッチン・バス・トイレ等の購入資金や、造園、車庫などのエクステリア資金としても

ご利用可能。 - 太陽光発電やオール電化、エコ給湯などにも対応。

- お借入金額は最大2,000万円まで、お借入期間は最長15年と長期のお申込みができます。

- お申込みからご契約までWEBで完結!さらにWEB完結型の場合、お借入利率から0.1%金利を割引いたします。

- 担保/保証人不要 *保証会社が必要と認めた場合等、連帯保証人が必要となる場合がございます。

ぜひご検討のうえ、お申し込みください。

リフォームについてのその他の記事はこちら

安井 貴生(やすいたかお)

税理士、藤和税理士法人パートナー

税理士業界で20年超の経験があり中小企業~100億円を 超える企業まで多くの法人を担当してきた。法人の税務を得意としているが、M&Aや国際税務、相続などの案件も数多く手がけている。相続コラムの執筆や、納税協会における経理担当者向けのセミナー講師など幅広く活躍中。

2025年6月11日現在