低金利のカードローンを借りたい!金利の仕組みと利息の計算方法

カードローンの金利とは、お金の貸し手である金融機関に対して、借り手であるカードローン利用者が、借りたお金に追加して支払う金額の割合のことです。

金利が高ければ利息の額も大きくなるため、カードローンの契約にあたっては、金利や利息について正確に理解することが大切です。

この記事では、カードローンの金利の仕組みや利息・利子の違い、実質年率の意味などをわかりやすく解説します。

意外に知られていないカードローンの利息の計算方法もお伝えしますので、ご利用を検討中の方はこの記事を参考にしていただければ幸いです。

カードローンの金利は金融機関や契約者によって異なる

カードローンの金利は、借入をする金融機関や契約者、借入限度額(借入極度額)によって異なります。

借入をする金融機関は大別すると銀行と消費者金融の2つがありますが、両者の大きな違いは金利です。

| 金融機関 | 銀行 | 消費者金融 |

|---|---|---|

| 金利(年) | 1.5%~15.0% | 3.0%~18.0% |

低い金利で借入をしたい場合は、まずは銀行系カードローンを検討するとよいでしょう。

実際の適用金利は、各金融機関が設定する金利の幅の中で、借入をする方の収入や返済能力などを踏まえ、審査によって決定されるため、自分自身に適用される借入限度額と金利は、審査が完了するまでわかりません。

そのため、金融機関のウェブサイトやサービス概要説明書などに記載されている最優遇金利は、参考程度の情報であるという考えにとどめましょう。

金利が決まる仕組み

金利は、お金の貸し手である金融機関に対して、借り手であるカードローン利用者が借りたお金に追加して支払う金額の割合のことで、パーセンテージで表します。

例えば、金融機関から100万円を借りて1年後に103万円の返済が必要な場合の金利は、3万円÷100万円×100=3%です。

「金利」は日頃からよく見聞きする言葉ですが、金利とセットで使用されることが多い「利息」や「利子」、「実質年率」と明確に区別して説明できる方は少ないのではないでしょうか。

カードローンを利用するうえで知っておきたい利息制限法や、金利と混同しやすい言葉の意味を解説します。

上限金利は「利息制限法」により定められている

金融機関や消費者金融はお金を貸すという側面で強い立場にあるといえます。

こうした立場を利用して、不当に高い金利を設定することがないよう「利息制限法」という法律によって、利用金額に応じた上限の金利が定められています。

一定の貸付額に応じて、以下のような上限金利が定められています。

| 貸付額 | 上限金利 |

|---|---|

| 10万円未満 | 年20.0% |

| 10万円以上100万円未満 | 年18.0% |

| 100万円以上 | 年15.0% |

つまり、これらの金利が、ご自身でカードローンを利用する際に負担する可能性のある金利の目安となります。上限金利だけで見れば、借入限度額が大きいほど金利は低くなります。

利用金額に応じた上限金利を確認し、不当に高い金利で資金を借りることのないように注意しましょう。

金利の仕組みを知るうえで知っておきたい言葉

金利の仕組みを理解するうえで知っておきたい言葉に以下の2つがあります。

- 利息・利子

- 実質年率

上記の言葉の意味と金利との違いをまとめると、以下のようになります。

| 用語 | 説明 |

|---|---|

| 金利 |

|

| 利息・利子 |

|

| 実質年率 |

|

利息・利子とは

「利息」は金利をもとに計算される金額そのもので、貸した元本に追加される金額のことです。金利がパーセンテージ表記であるのに対し、利息は円表記となります。

「利子」と「利息」ははっきりと区別されているわけではないですが、「利息」はお金を借りた際に支払う対価であり、「利子」はお金を貸した際に受け取る対価です。

100万円を金利年3.0%で借りて1年後に一括で返す場合、利用金額(100万円)×金利(年3.0%)=利息 or 利子(3万円)となります。

カードローン利用者の立場で区別すると以下の表のようになります。

| 用語 | 説明 | 100万円を金利3.0%で1年間借りた場合 |

|---|---|---|

| 金利 | 借りたお金に追加して支払う金額の割合 | 年3.0% |

| 利息・利子 | 金利をもとに計算される元本に追加して支払う金額 | 3万円 |

実質年率とは

「実質年率」とは、事務手数料や保証料といった借り主が利子以外に支払わなければならない諸経費を含んだ金額で換算された金利のことです。

一般的に、カードローンは事務手数料などの手続きに関する手数料はかからず、また、保証会社への保証料についても金融機関が支払うため、金利をそのまま実質年率と考えても差し支えありません。

なお、実質年率について考慮したほうがいいのは、金融機関への事務手数料や司法書士へ依頼した場合の登記費用など、利子以外にも支払う費用が多い住宅ローンを利用する場合です。

カードローンの利息額の計算方法

カードローンの金利は1年間利用した場合の利率で表示されますが、実際の利息は1日ごとに発生します。そのため、今日返済するか、明日返済するかでも、支払わなければいけない利息額が異なります。

利息の計算式は次の通りです。

利息額=借入金額(元金)×実質年率(金利)×利用日数÷365日(うるう年の場合は366日)

このように簡単な計算式で利息額の概算を算出することができますが、実際にカードローンを利用している方は借入と返済を繰り返していることが多く見られます。

そのような場合は正確な利息額を自分で把握するのは難しいため、あくまで目安として活用しましょう。

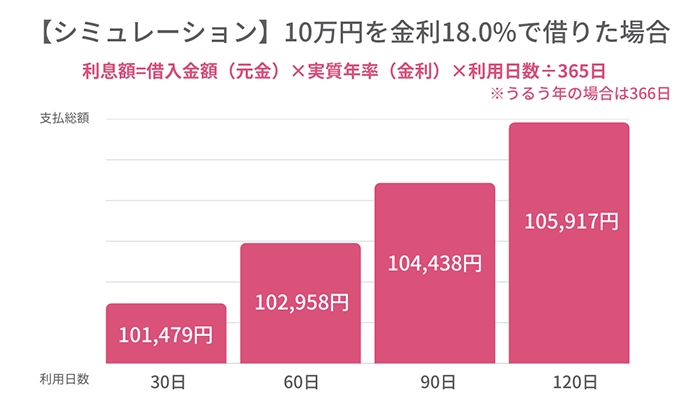

【シミュレーション】10万円を金利18.0%で借りた場合

利用日数によって、利息はどのように変化するのでしょうか。

10万円を金利18.0%で借りた場合のシミュレーションは、以下の通りです。

| 利用日数 | 利息の額(1円未満は切捨て) | 支払総額 |

|---|---|---|

| 30日 | 1,479円 | 101,479円 |

| 60日 | 2,958円 | 102,958円 |

| 90日 | 4,438円 | 104,438円 |

| 120日 | 5,917円 | 105,917円 |

利用日数が長くなると利息の額が増えていきます。カードローンを利用するにあたっては事前にどのくらいの期間借りるのかを検討し、返済計画を立てておくことが大切です。

カードローンの利息をできるだけ少なくする3つの方法

カードローンの利息をできるだけ少なくするには、以下の3つの方法があります。

- 金利の低いカードローンを選ぶ

- 随時返済で利息負担を軽減する

- カードローンの借換えをする

金利が高いほど利息負担が大きくなるため、低い金利のカードローンを選べば、利息を抑えることができます。

ほかにも、利用日数を短くしたり、カードローンの借換えを検討したりといった選択肢があります。それぞれ詳しく見ていきましょう。

金利の低いカードローンを選ぶ

前述したように、カードローンには大別すると、銀行系カードローンと消費者金融系カードローンの2種類があります。銀行系カードローンは金利が年1.5%〜15.0%であるのに対し、消費者金融系カードローンは年3.0%〜18.0%です。

そのため、銀行系カードローンを利用することで、利息負担を軽減できる可能性があります。

随時返済で利息負担を軽減する

先ほどの10万円を年18.0%で借りる計算をした表からもわかる通り、利息は日割りで計算されるため、早期に返済すればするほど利息負担は軽くなります。

カードローンには、毎月決まった日に返済を行う「約定返済」と、約定返済とは別に繰上返済を行う「随時返済」があります。

随時返済は、臨時収入が入ったときや出費が落ち着いたときなど、比較的資金に余裕があるタイミングで上手に利用することで、利息負担を軽減することが可能です。

カードローンの借換えをする

すでにカードローンを借りており、高い利息に悩んでいる方向けの選択肢として、カードローンの借換えがあります。

カードローンの借換えとは、現在契約しているカードローンから別の会社のカードローンに乗り換えることです。

利息は金利が高いほど多くなるため、現在よりも低い金利のカードローンに借り換えれば、利息の負担を減らすことができます。また、カードローンはサービスによって返済方法や毎月の支払額が異なるため、借換えによって月々の負担を減らせる可能性があります。

ただし、借換えでも審査が必ずあり、現在の返済状況によって選ぶべき借換先も変わります。月々の支払額を軽減するために利用期間の延長を目的とした借換えを利用する場合、借入残高に延長分の利息がかかるため、結果として支払総額が増えてしまう可能性があることには注意しましょう。

カードローンの利用に関する注意点

カードローンの金利に関して押さえておくべき注意点は、以下の2つです。

- 返済が遅れると「遅延損害金」が発生する

- 「総量規制」で借りられる最大額が決まっている

返済が遅れると、ペナルティとして遅延損害金が発生します。

また、金利を抑えるために借り入れる額を大きくしようとしても、総量規制によって希望する額が借りられない可能性があります。それぞれ詳しく見ていきましょう。

返済が遅れると「遅延損害金」が発生する

万が一返済が遅れると、「遅延損害金」の支払義務が発生します。

遅延損害金とは、借り主が約束を守らないことで発生するペナルティのようなものであり、通常より高い金利が設定されています。

なお、前述したように利息制限法にて上限金利は年20.0%と定められているため、遅延損害金の金利も20.0%を超えることはありません。

しかし、もし延滞をしてしまった場合は、その情報が信用情報機関に登録されます。

その場合、そのあとに借りるほかのローンの審査にも悪影響を及ぼします。こういった影響を受けないようにするためにも、返済は計画的に滞りなく行いましょう。

「総量規制」で借りられる最大額が決まっている

総量規制とは、貸金業法によって定められたルールで「貸金業者が行う貸付けは、本人の年収の3分の1までに制限する」というものです。つまり、年収900万円の場合、借入上限は300万円です。

この「年収の3分の1」とは、借入額の総額に対するものであり、借入先ごとの上限ではありません。

そのため、年収900万円の方がすでに1社から100万円を借り入れている場合、他社から借りられる金額は200万円になります。

総量規制のルールは、銀行法が適用される銀行系のカードローンは適用対象外です。

しかし、カードローン利用者の借入額が収入に対して過大にならないように、銀行ごとに独自の制限が設けられています。そのため、借入上限は「年収の3分の1」が1つの目安であると考えてよいでしょう。

カードローンは低金利なものを選ぼう

カードローンを選ぶ際は、できるだけ低金利なものを選ぶことがポイントです。

一般的に、銀行のほうが消費者金融よりも金利が低いです。そのため、できるだけ低い金利で借入をしたい場合は、銀行系カードローンを検討しましょう。

気軽に利用できることがカードローンの魅力の1つですが、借入期間が長くなれば利息の額も多くなるため、注意が必要です。

今回の記事でご紹介した利息の計算方法をご活用いただき、「毎月の支払額がどのくらいになるのか」「利息の負担はどのくらいか」を把握し、返済計画を立てたうえで活用しましょう。

銀行カードローンなら「ちば興銀カードローン」

消費者金融より低い金利の銀行系カードローンを検討するなら、「ちば興銀のカードローン」がおすすめです。

最大1,000万円までの借入が可能で、さまざまなお使いみちで利用できます。

ご契約までのステップはWEBで完結するため、銀行窓口を訪れる時間がない方にとっても利便性の高いカードローンといえるでしょう。

審査回答は最短翌営業日となっており、すぐに利用したい方にとっても最適です。まずはお気軽に事前審査をお申し込みください。

水野 崇(みずの たかし)

水野総合FP事務所代表。東京理科大学理学部応用数学科卒業。

相談、執筆・監修、講演・講師、取材協力、メディア出演など多方面で活動している。

学校法人専門学校東京ビジネス・アカデミー非常勤講師。

テレビ朝日「グッド!モーニング」、BSテレ東「マネーのまなび」などに出演。

NHK土曜ドラマ「3000万」の家計監修を担当。

<資格>1級ファイナンシャル・プランニング技能士、CFP認定者、宅地建物取引士、証券外務員1種 など

2025年9月18日現在