カードローンとクレジットカードのキャッシングの違い!どちらを選ぶべき?

急にまとまった資金が必要になった際に役立つのが、カードローンやクレジットカードのキャッシングです。

どちらもお金を借りられる点は同じですが、金利や利用限度額、返済方法などに違いがあるのをご存じでしょうか。

これらの違いを理解しないまま使ってしまうと、想定外に金利や手数料を負担しなければならなくなるケースもあります。

この記事では、それぞれの特徴や違いをわかりやすく解説します。使う場合の注意点や選び方を紹介しますので、参考にしてください。

カードローンとクレジットカードのキャッシングの違い

カードローンもクレジットカードのキャッシングも、お金を借りられるサービスです。そのため、特に意識せずに使っている方もいらっしゃるのではないでしょうか。

実は、この2つは仕組みや位置づけに大きな違いがあります。

カードローンは借入に特化したサービスで、専用カードやキャッシュカードを使って必要な際に融資を受けられます。

一方、キャッシングはクレジットカードに付帯する機能の1つで、ショッピング枠とは別に設定されたキャッシング枠を利用してお金を借りる仕組みです。

つまり、カードローンは借入専用、キャッシングはクレジットカードのサービスの一部となります。詳しくは後述しますが、返済方式や利用限度額なども異なります。

消費者金融や銀行によって条件が異なる「カードローン」

カードローンとは、利用限度額の範囲内でお金を借入できるサービスのことです。主に貸金業者(消費者金融や信販会社など)や、金融機関(銀行など)が提供しています。

カードローンの特徴は次の表の通りです。

| 項目 | 消費者金融・信販カードローン | 銀行カードローン |

|---|---|---|

| 金利の目安 | 年3.0%~18.0% | 年1.5%~15.0% |

| 利用限度額 | 1万~800万円 | 10万~800万円 |

| 返済方式 |

|

|

| 融資までの期間 | 即日・翌日 | 即日~2週間 |

| 利用回数 | 利用限度額内なら何度でも | 利用限度額内なら何度でも |

| 損害遅延金の発生有無 | 発生する | 発生する |

| 資金用途 | 事業性資金を除き、原則自由 | 事業性資金を除き、原則自由 |

| 繰上返済 | できる | できる |

| 担保や保証人の要否 | 不要 | 不要 |

| 入会費、年会費 | カードによって異なるが、原則不要 | カードによって異なるが、原則不要 |

| 総量規制の対象か否か | 対象 | 対象ではない |

- ※サービスによっては上記に当てはまらない場合があります。詳しい情報は各サービス業者にお問い合わせください。

銀行によってはキャッシュカードでカードローンも利用できる

キャッシュカードにカードローン機能を追加できる「カードローン一体型キャッシュカード」を提供している銀行もあります。

カードローン一体型キャッシュカードがあれば、ATMで現金の入出金だけでなく、カードローンを利用した借入や返済をすることも可能です。1枚のカードで2つの機能を利用することができるため、持ち歩くカードの枚数が減ります。

すでにキャッシュカードを持っていれば、新しいローンカードを発行してもらう必要もないため、利用するまでに時間がかからない点もメリットです。

ただし、カードローンの利用には審査に通る必要があるため、キャッシュカードを持っているからといって無条件で利用できるわけではありません。

クレジットカードの付帯サービスである「キャッシング」

キャッシングとは、クレジットカードに付帯されるサービスのことです。

クレジットカードにキャッシング枠を付帯することにより、クレジットカードを使って現金を借り入れることができます。

一般的なキャッシングの特徴は表の通りです。

| 項目 | 特徴 |

|---|---|

| 金利の目安 | 年15.0%~18.0% |

| 利用限度額 | 1万~100万円 |

| 返済方式 |

リボ払い

|

| 融資までの期間 | キャッシング枠あり:即日~1週間 キャッシング枠なし:1週間~2週間 |

| 利用回数 | 利用限度額内なら何度でも |

| 損害遅延金の発生有無 | 発生する |

| 資金用途 | 事業性資金を除き、原則自由 |

| 繰上返済 | できる |

| 担保や保証人の要否 | 不要 |

| 入会費、年会費 | カードによって異なる |

| 総量規制の対象か否か | 対象 |

- ※サービスによっては上記に当てはまらない場合があります。詳しい情報は各サービス業者にお問い合わせください。

カードローンとクレジットカードのキャッシングの4つの違い

医療費や冠婚葬祭、旅行や引越しなど、急な出費への対応手段として、カードローンやクレジットカードのキャッシングを利用する方も少なくありません。

2つの仕組みや条件には大きな違いがあります。選び方を誤ると想定以上に利息の負担が増えることがあります。

特に差が出やすいのは次の4点です。

- 金利

- 利用限度額

- 総量規制

- 融資までの期間

違いを理解したうえで、自分の状況や目的に合ったサービスを選びましょう。

金利

各サービスの金利の目安は下表の通りです。

| サービス | 金利の目安 |

|---|---|

| 消費者金融・信販カードローン | 年3.0%~18.0% |

| 銀行カードローン | 年1.5%~15.0% |

| キャッシング | 年15.0%~18.0% |

一般的にキャッシングよりもカードローンのほうが金利は低めです。金利が低いほど、返済金額に加えられる利息も少なくて済みます。

利用限度額

利用限度額は、キャッシングよりカードローンのほうが大きい傾向にあります。それぞれの利用限度額の目安は以下の通りです。

| サービス | 利用限度額の目安 |

|---|---|

| 消費者金融・信販カードローン | 1万~100万円 |

| 銀行カードローン | 10万~800万円 |

| キャッシング | 1万~100万円 |

銀行によっては、最大1,000万円まで借入可能なカードローンも存在します。

少額の借入を希望する方向けのサービスが「キャッシング」、高額な金額の借入を希望される方により向いているサービスが「カードローン」といえるでしょう。

総量規制

借りすぎ・貸しすぎを防ぐために、法律によって「総量規制」が定められています。これは貸金業者からの借入総額が、年収の3分の1を超えないよう制限する仕組みです。

| サービス | 総量規制の対象かどうか |

|---|---|

| 消費者金融・信販カードローン | 対象(年収の3分の1まで) |

| 銀行カードローン | 対象外 |

| キャッシング | 対象(年収の3分の1まで) |

例えば年収300万円の方なら、消費者金融やクレジットカードのキャッシングなどを合わせて100万円までしか借りられません。

クレジットカードに付帯するキャッシング枠も総量規制の対象です。なお、複数の貸金業者から借りている場合は、すべての借入額が合算される点に注意しましょう。

一方、銀行カードローンは総量規制の対象外になります。

融資までの期間

融資までの期間も、カードローンとキャッシングで異なります。どちらも申込時には必ず審査があり、勤務先や年収、他社からの返済状況などを確認されるのが一般的です。

カードローンの場合は最短即日、長くても2週間程度で借入が可能です。

クレジットカードのキャッシングを利用する場合は、事前にキャッシング枠の設定をしているかどうかで融資までの期間が大きく異なります。

キャッシング枠を設定している場合は、カード発行時に審査を受けているため新たな審査は不要です。実際に利用する場合は、最短即日~1週間程度で借りられます。

一方、キャッシング枠を設定していない場合は、設定時に審査が必要です。そのため、融資までに1~2週間かかることもあります。

カードローンとクレジットカードのキャッシングはどっちがいい?

カードローンとキャッシングのどちらを使えばよいのか悩んでいる方は少なくありません。

比較的まとまった金額を借りたい場合はカードローン、少額を素早く借りたい場合はクレジットカードのキャッシングサービスのほうが利便性が高いでしょう。

ここからは、カードローンとキャッシング、各サービスのおすすめな方の特徴を紹介します。

カードローンがおすすめな方の特徴

カードローンによる借入が適しているのは、以下に当てはまる方です。

- 借入金利を低く抑えたい方

- 使いみちが自由な、まとまった金額を借入したい方

- ショッピングはクレジットカード、借入はローン用カードと分けたい方

- 他社の借入を一本化したい方

カードローンは、まとまった金額を借入したい方に向いています。また、金融機関に返済状況を相談することで、無理のない返済プランの提案を受けることもできます。借入の返済負担に悩んでいる方は相談するとよいでしょう。

金融機関によっては、定期的にキャッシュバックキャンペーンを実施しているところもあります。お得に利用できるチャンスですので、調べてみるとよいかもしれません。

ちなみに、使いみちが決まっている場合はさらに金利が抑えられるローンもあるため、ほかにもどんなローンがあるか確認しておくことも大切です。

キャッシングがおすすめな方の特徴

キャッシングは手軽に少額を借入したい方が使いやすいサービスです。利用しているカードによっては、コンビニにあるATMで借入が可能です。

以下に当てはまる方は、キャッシングを検討するとよいでしょう。

- 少額を借入したい方

- カードの枚数を増やしたくない方

- クレジットカードの付帯サービスを利用したい方

- 海外でキャッシングを利用したい方

すでにキャッシング枠設定済みのクレジットカードを持っている方は、新規申込みの手間がかかりません。

なお、クレジットカードのキャッシング枠を0円に設定している場合には、利用にあたって審査が必要であり、審査は早くても1~3営業日ほどかかります。

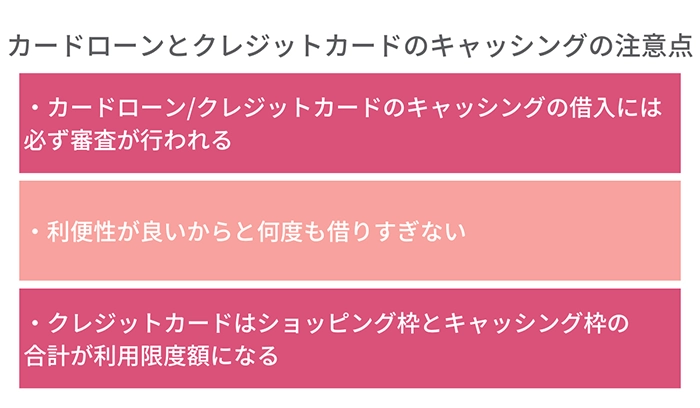

カードローンとクレジットカードのキャッシングの注意点

カードローンやクレジットカードのキャッシングは急な出費に役立ちますが、いくつかの注意点もあります。

いずれも利用前には審査があり、誰でもすぐに借りられるわけではありません。また、利便性が高い分、つい繰り返し利用して返済金額が増えてしまうリスクもあります。

それでは、注意点を見ていきましょう。

必ず審査が行われる

カードローンもクレジットカードのキャッシングも必ず審査が行われます。「審査なし」と宣伝する業者は法律に違反している可能性があるため注意が必要です。

審査には時間がかかることもあります。書類に不備がないよう準備して、審査をスムーズに進められるようにしましょう。

できるだけ早くお金が必要という場合は、関連記事もあわせてご覧ください。

利便性が良いからと何度も借りすぎない

カードローンを利用する際に注意すべきポイントは「借りすぎないこと」です。

カードローンは、契約の段階で総量規制(年収の3分の1を超える貸付けを禁止する法律)や金融機関が独自に定めるルールに加え、利用者の信用情報・返済能力などを踏まえて個別に利用限度額を定めます。利用者の年収も利用限度額を決定するための材料の1つであるため、「借りすぎて返せない」状態にはなりにくい仕組みになっています。

それでも、カードローンを使いすぎる、複数社から借り入れることで返済に困ってしまうなどのケースも実際に存在します。

限度額いっぱいに借り入れることで返済が困難になることを防ぐためには、計画性を持った利用が欠かせません。

利用限度額の範囲内であれば手軽かつ自由に借入できるという利便性の良いサービスであるからこそ、利用は必要最小限にとどめ、計画的な借入・返済を行いましょう。

クレジットカードのキャッシングの注意点

上記の注意点は、カードローンやクレジットカードのキャッシングどちらにも当てはまるものでした。

しかし、キャッシングは、利用限度額がショッピング枠と一体化しているため、合計額の確認が欠かせないなど、さらなる注意点があります。

細かなクレジットカードのキャッシングについて注意点を見ていきましょう。

ショッピング枠とキャッシング枠の合計が利用限度額

クレジットカードの利用限度額は、ショッピング枠とキャッシング枠の合計です。それぞれの枠の利用状況をしっかり確認しないと、気づかない間に限度額に達してしまうことがあるため、注意が必要です。

例えば、利用限度額が50万円と設定されているカードで10万円をキャッシングすると、ショッピングで利用できる金額は40万円までになります。

利用限度額を超えてしまうと、クレジットカードの利用が停止されてしまうおそれがあります。

まとまった借入には向いていない

キャッシングは、カードローンと比べて金利が高い傾向です。そのため、まとまった借入には向いていません。

多額な借入は長期的な返済が必要になる場合がほとんどです。金利が高いと、借入をしている期間の長さに応じて利息がどんどん増えていきます。

そのため、金利が比較的高いキャッシングでまとまった借入をしてしまうと、想定以上の利息を払うことになる可能性があります。

カードローンとクレジットカードのキャッシングは自分に合う方法を選ぼう

カードローンもクレジットカードのキャッシングも、お金を借りるために効果的な手段です。しかし、金利や返済方式、融資までの期間などに違いがあります。

比較的低金利でまとまった資金を借りたいならカードローン、少額を急いで用意したい場合はキャッシングサービスが利便性が高いです。事前に条件を確認しておくと、安心して利用できます。

利用の目的や返済計画を踏まえて、自分に合った方法を選び無理のない範囲で活用しましょう。

まとまった資金を借りたい方におすすめ!ちば興銀のカードローン

カードローンとクレジットカードのキャッシングは、自分に合った使い方で計画的に利用すれば利便性の良いサービスです。

例えば、千葉興業銀行の「ちば興銀カードローン」の利用限度額は最大1,000万円で、まとまった資金を借りたいお客さまのニーズにもお応えできます。

ちば興銀カードローンの主なメリットは次の2つです。

- 利便性が良いWEB完結!申込みから契約まで来店不要でお手続き可能

- ちば興銀に口座を持っていない方でも利用可能

WEBで簡単にお手続きができ、キャンセルも可能ですので、まずはお気軽に事前審査をお申し込みください。

水野 崇(みずの たかし)

水野総合FP事務所代表。東京理科大学理学部応用数学科卒業。

相談、執筆・監修、講演・講師、取材協力、メディア出演など多方面で活動している。

学校法人専門学校東京ビジネス・アカデミー非常勤講師。

テレビ朝日「グッド!モーニング」、BSテレ東「マネーのまなび」などに出演。

NHK土曜ドラマ「3000万」の家計監修を担当。

<資格>1級ファイナンシャル・プランニング技能士、CFP認定者、宅地建物取引士、証券外務員1種 など

2025年9月18日現在